前回、創業融資の申し込み時には「創業計画書」が必要とご紹介させていただきました。では、創業計画書とはどのようなもので、どのように作成すればよろしいのでしょうか?

今回はこの創業計画書の作成方法や作成のコツ、どのような計画書が審査に通りやすいのかについてご紹介させていただきます。

まず、基本的な疑問となりますが、なぜ創業融資を申し込むにあたって創業計画書が必要とされるのでしょうか?

当たり前のように思われるかもしれませんが、これには理由があります。

住宅ローンやマイカーローンを利用するときには、所得を証明できる書類を提出すると思います。

事業のためのお金を借りる場合にも、会社であれば「決算書」、個人事業主であっても「確定申告書」とういいわば事業の成績表のような書類のが必要となります。

また、それらの書類を1年分だけ提出すればよいというわけでもなく、銀行等の民間の金融機関の場合は3年分、日本政策金融公庫では3年分の資料が必要となります。

しかし、事業を始めたばかりの会社や個人事業主では、そのような成績表を充分に用意することはできません。

そこで必要となってくるのか、今回ご紹介する「創業計画書」となります。

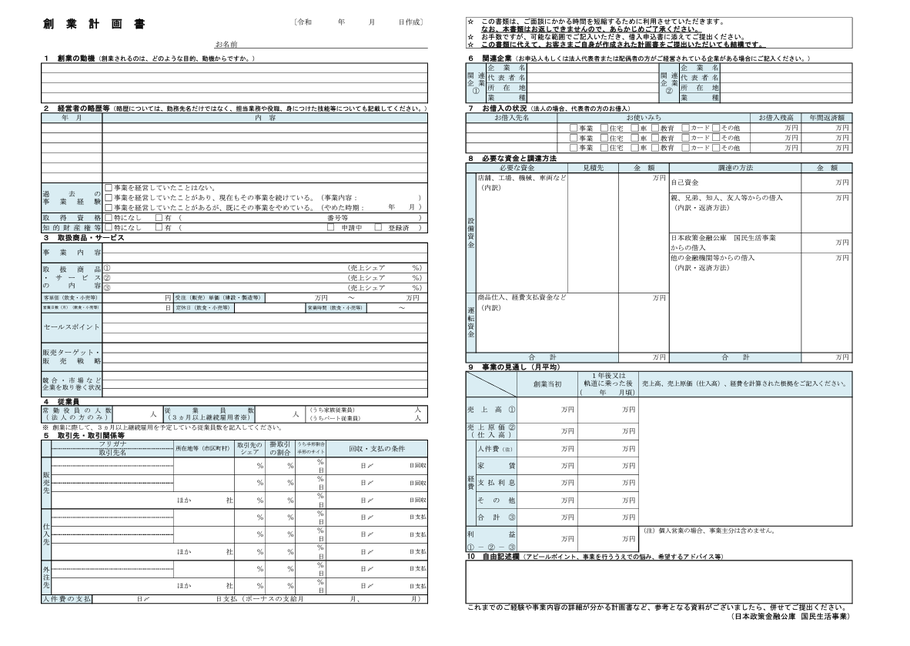

日本政策金融公庫「書式ダウンロード」より

日本政策金融公庫の創業計画書の書式は、大きく10の記入欄があります。

1.創業の動機

2.経営者の略歴等

3.取扱商品・サービス

4.従業員

5.取引先・取引関係等

6.関連企業

7.お借入れの状況

8.必要な資金と調達方法

9.事業の見通し

10.自由記述欄

このうち創業計画書でもっとも重要なポイントは「2.経営者の略歴等」「8.必要な資金と調達方法」「9.事業の見通し」の3つです。

事業をはじめて間もない方は、先ほど説明した通り、金融機関の担当者が見ることのできる実績、成績表がありません。

そこでどのような情報をもとに審査をすすめていくかというと、特に「業界の経験がどれぐらいあるか」「事業に必要なお金の準備のめどは立っているか」「事業成功の可能性が高いか」という視点となります。

この3つが大事であることは間違いないですが、その他の項目も決して適当に作成していいというわけではありません。

各記入欄について解説いたしますので、ぜひ作成のご参考にしていただけたらと思います。

一番初めの記入欄として「創業の動機」聞くのは、事業を始めた人が、どんな状況でも事業を続けられるという信念と覚悟があることを確認したいからです。これが、融資担当者にとっては、「貸したお金を必ず返せる」かどうか判断をするための大きな材料になります。おすすめは下記の構成です。

・どれだけ創業、起業を準備してきていたか

事業を始めるためにどのような行動をしてきたかをアピールしましょう。

事業を始めるために「〇年の下積みをしていた」「事業に活かせる人脈を築いてきていた」など、思い付きで起業したのではなく、しっかりとした考え、準備のもと起業を決意したこと伝えてください。

・熱意

なぜ自分で事業を始めるのか、起業を通じてどのようなことを実現したいのか、熱意をPRしてください。

・自己PR(業務経験、受賞歴、顧客数など)

起業に関連し、あなた自身のPRを記載してください。これまでの経験や実績、事業に関する受賞歴や顧客数など、具体的なアピールポイントを伝えてください。アピールできれば、融資担当者から「この人なら事業を成功させる力がある」と判断される可能性も高くなります。

新たに始める事業に関してどれだけの経験値を有するのか確認するために、どのような仕事をしてきたのかを記載します。

経験値が高いとわかれば、今までの経験・ノウハウから、事業においても安定した利益を得ることができ、「返済する能力が高い」という評価につながります。

略歴を記載するにあたってのポイントは下記の通りです。

●空白期間のないようにしましょう

ご自身の経歴を余すことなく記入していただくのはもちろんですが、中には、経歴の途中で空白の期間がある方もいらっしゃいます。このような場合、この期間は何をしていたのかという確認が入ります。例えば、「創業のために必要な勉強をしていた」などであればいいのですが、うまく答えられないと、審査上のマイナスポイントとなります。

●起業する事業に関連することを詳しく書く

始める事業に関連する経験があれば、その点を詳しく記載してください。例えば、飲食店を開業するのであれば、どのようなところで料理の修行をして、どのような立場でいたのかを記載してください。関連する経験がなくても、「マネジメントの経験がある」「仕入の経験がある」「営業の経験がある」などは、事業に活かせる可能性がありますので、記載するようにしてください。

また、これだけの内容を記載すると、テンプレートの記載欄だけでは足りないケースもあります。

その場合は、独自に「職務経歴書」を作成することをお勧めいたします。

提供する予定の商品・サービスについて記入しましょう。

これはどのような事業を始めるのかを理解するのに重要な記入欄となります。

また、独自性や成功の可能性を感じてもらうためには「セールスポイント」「販売ターゲット・販売戦略」の欄が重要になります。

●セールスポイント

文字通り自身の事業のセールスポイントをPRしてください。なぜ新たに始める事業がお客様に選んでもらえるのか、その理由を記載してください。よく相談いただく方の記載で多いのが、「高品質の~」「こだわりの~」のように伺うことが多いです。「なぜ高品質なのか」「何にこだわっているのか」を記載するようにしてください。

●販売ターゲット・販売戦略

具体的な販売の見込みがある場合はぜひそれを記入するようにしましょう。見込みがない場合でも記入できることがありますが、「HP作成」や「SNS活用」と書く方が非常に多いのでできる限り避けるようにしましょう。HPやSNSは活用していて当たり前の時代ですので、他社との差別化にはつながりづらいです。むしろ店舗経営であれば、「店舗前や駅前でのビラ配りを1日○件」のように地道で目に見える活動を記載した方が、より好印象になる傾向にあります。

雇用している、もしくは雇用している従業員数をご記入ください。

後ほど記載のある事業の見通しにおける「人件費」との整合性に注意しましょう。

こちらには、販売先・仕入先・外注先を記載します。

主要な販売先が決まっている方は、その販売先との取引の条件を記載してください。

BtoCなど個人向けの事業を始める方は、「一般個人」と記載し、主な居住エリアなどを記載しておくといいでしょう。

また、安定した仕入れ先や、外注先があることは、事業の信頼性にもつながります。

ここで、あまり重要視せずに記載してしまう事の一つとして「回収・支払の条件」があります。

こちらは事業を始めて間もない方は、どのように記載すれば良いのか疑問に感じる方が多いと思いますが、「資金繰り」を考えるうえで重要な情報となりますので、正確に記載するようにしましょう。

過去のコラムで「資金繰りの考え方」について解説してますので、気になる方はこちらもご覧ください。

お役立ちコラム「資金はなぜショートしてしまうのか」

関連企業に関する記載欄は、以前の創業計画書にはありませんでした。

起業する人が増え、中には2社3社と経営する人も少なくないことによるものと思われます。

ここに記載することは、1つは企業としての借入限度額(総与信枠)によるものです。

例えば、「1社〇〇〇万円まで」と借り入れの上限を設定した場合に、「では2社3社と経営すれば、その枠は倍になるのか」と考えられるかもしれません。しかし、実際には関連企業とされる場合は、その借入限度額を2社で共通して利用する形となります。

また、ここに記載した企業についても、過去に返済が遅延した履歴がないか、ブラック情報がないか調べられるものと思われます。

借入がある場合には、借入残高や返済額の予定が記載されている支払明細書(もしくは融資明細書、返済予定表等)があると思います。融資を受ける際には、その表を提出しますので、その表の金額通りに記載しましょう。

また、住宅ローンや教育ローン、カードローンなど、事業に関係ないものであっても記載するようにしましょう。

融資の審査にあたっては、個人の信用情報を照会したり、提出した通帳などから借入の返済状況は公庫の担当者も把握することができますので、嘘偽りなく記載するようにしてください。嘘やごまかして記入してしまうと、それは必ず発覚し、借入を隠しているように思われ、担当者の印象はかなり悪くなってしまいますので、決して嘘は書かず正直な借入状況を記載してください。

左列に事業の開始にあたって必要な資金、右列に資金の調達方法をそれぞれ記載します。

左列では、「設備資金」と「運転資金」の具体的な内訳と金額を記載することとなります。

まず、設備資金については、「不動産賃借費」や「設備費用」「内装工事費用」等を記載ください。ホームページ制作等もこちらに含まれます。また、開業後に融資を申し込む場合については、実際に支出してしまった費用(概ね半年以内)も含めて記載することができます。これらの設備資金については、必ず見積書が必要となりますので、ご注意ください。

次に運転資金となりますが、こちらは会社・事業を回していく上で継続してかかる、設備資金に該当しない費用を記載してください。運転資金として代表的なものは、「人件費(スタッフへの給与)」、「広告宣伝費」、「事務所費用(家賃・駐車場代・水道光熱費・通信費など)」「広告宣伝費」「仕入れ」「消耗品費」などが挙げられます。

業種にもよりますが、人件費や家賃、広告宣伝費などは当初1~3か月分程度を記載することができます。

右列では、資金調達の方法について記載することとなります。

基本的には、「左列の合計-自己資金=借入希望額」となることが多いです。

親や兄弟、知人等からの借り入れについては、自己資金とすることができませんので、ご注意ください。

「8.必要な資金と調達方法」のポイントとしては、左列と右列の合計金額は必ず一致するように記載しましょう!

ここでは、売上高、売上原価、経費など数値に関して、創業当初および事業が軌道に乗った後の見込み額を記載します。

ポイントは、各数値の根拠をしっかり示すことと、無理なく実現可能性のある数値で記載することが重要となります。

一方で、担当者は記載の数値を「0.7」程度の数値に見ることもありますので、少なすぎないようにも注意しましょう。

こちらの記載欄の最も基礎となる数値は「売上高」となりますが、売上高は「売上高=客単価×顧客数」ように分解することができます。またここで言う客数も、業種により違いはありますが、飲食店の場合などでは、「座席数×回転数×営業日数」と分解することができます。

ここの記載は非常に簡易的となっていますので、おすすめは月別の収支予測を未来1年分作成することをお勧めいたします。

月別収支計画書の書式も、日本政策金融公庫ホームページよりダウンロードすることができます。

こちらでは既定の記入欄では記載することができなかった熱意を記載するといいでしょう。

熱意と言っても「お金を儲けたい」などではなく、「〇〇を通じて社会に貢献する」という熱意であると高評価につながると思います。

これまで長く説明して参りましたが、事業でお金を借りるためには、計画書を分かりやすく作成し、それの裏付けとなる添付資料・必要書類を収集しなければなりません。

ご自身で書類作成を行い融資の申込みをすることもできますが、融資支援の経験豊富な専門家に依頼することで、よりスムーズに書類作成を行うことができます。また、面倒な作業をを専門家に任せることで、創業前後の大事な時間を事業の準備に集中できるメリットもあります。

資料作成を依頼したい、公庫融資について相談したいなどお気軽に当社事務所までご相談ください。

神奈川県・横浜市・横浜市青葉区の事業者の方へ

~経営に関するお悩み事があればお気軽にご相談ください~

1,000社以上の支援経験のある代表が御社に最適なサポートをご提供いたします。

https://www.kuri-consulting.com/